Заявление в налоговую о возврате налога за квартиру. Форма заявления на возврат. Особенности предоставления налогового вычета

Покупая квартиру, можно рассчитывать на возврат 13% от расходов в пределах налогового имущественного вычета. Чтобы вернуть НДФЛ, нужно выполнение ряда условий, а также написание заявление на возврат подоходного налога по произведенным расходам.

Заявление пишется либо в налоговый орган по месту жительства, либо работодателю. Возврата возможен при условии, что с тех денег, которыми была оплачена квартира, был удержан НДФЛ. Если подоходный налог физическим лицом не платится, то возвращать будет нечего, и права на имущественный вычет не возникнет.

Вернуть можно за год ту сумму НДФЛ, в каком размере он был уплачен. Общая величина имущественного вычета составляет 2 млн. руб. Если квартира куплена, например, за 3 млн. руб., то вернуть можно только НДФЛ по расходам в размере 2 млн. руб. Возвращается 13% от 2 млн. руб. = 260 000 руб. Если за год приобретения квартиры была уплачена меньшая сумма налога, то вернется только фактически уплаченный за год НДФЛ, остальная часть вычета перенесется на последующие годы и будет возвращена позже.

Для получения вычета и возврата налога при покупке квартиры собирается определенный комплект документов, состав которого можно уточнить в налоговом органе. В числе документов значится заявление на возврат НДФЛ при покупке квартиры, скачать бесплатно образец данного заявления можно ниже по ссылке. Приведен образец для подачи заявления в налоговый орган.

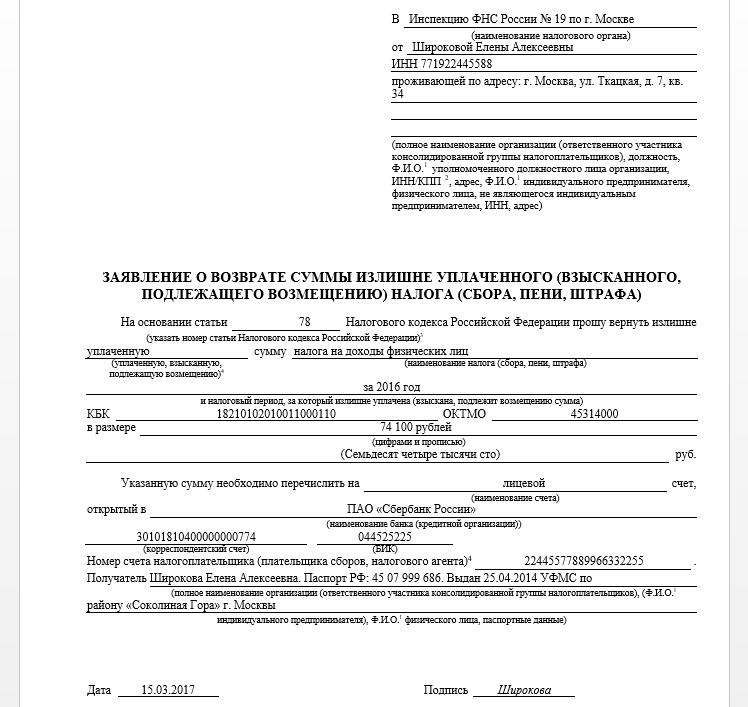

Образец оформления заявления в налоговую

В бланке заявления на возврат НДФЛ за квартиру нужно указать следующие сведения:

- сведения об отделении ФНС, заявление подается в налоговую по адресу прописки;

- сведения о заявителе — его ФИО, адрес, реквизиты паспорта, телефон;

- просьба произвести возврат подоходного налога за определенный год (документы можно подавать в налоговую после окончания года, в котором куплена квартира) в связи с получением имущественного вычета;

- размер положенного вычета — если больше 2 млн. руб., то указывается данная сумма; если меньше 2 млн. руб., то указываются фактические расходы. Если имущественный вычет ранее получался, но не был выбран в полном размере, то указывают оставшуюся часть вычета;

- реквизиты счета, на который должны быть перечислены средства налоговым органом;

- ссылка на нормативный документ, прописывающий возможность получения налогоплательщиком физлицом имущественного вычета;

- прилагаемые документы;

- подпись заявителя (обязательно личная), если ставится подпись другого лица, то нужна доверенность на представление интересов;

- дата написания.

Заявление вместе с прочими документами передается в налоговый орган, который определяет возможность предоставления налоговой имущественной льготы и при принятии положительного решения перечисляет средства на платежные реквизиты заявителя.

Образец заявления можно скачать ниже, также можно уточнить актуальный бланк в самом отделении налоговой, где также можно найти и образец заполнения заявления и список необходимой документации для возврата НДФЛ за купленную квартиру.

Скачать образец документа

Заявление на возврат НДФЛ при покупке квартиры образец в налоговую — .

Российское законодательство предоставляет налогоплательщику – физическому лицу, право получить обратно часть уплаченного ранее подоходного налога. Данная правовая норма регламентируется ч.2 ст.220 НК РФ и называется имущественный вычет.

В каких случаях вам положен имущественный вычет?

- при покупке для проживания комнаты, квартиры, земельного участка или дома за счет личных сбережений и накоплений или в кредит;

- при строительстве нового дома или ремонте собственного жилого помещения;

- при ипотечном и целевом кредитовании на покупку жилья;

- при продаже своего имущества, его части или доли земельного владения или иной недвижимости;

Первое, что вам следует знать, что на сегодняшний момент согласно пп. 1 п. 3 ст. 220 НКРФ вычет предоставляется только на сумму не более 13% от стоимости жилья до 2000 000 рублей. То есть, если вы при сделке недвижимости приобрели право на , но сумма, подлежащая к возврату меньше 260 000 рублей, то вы можете воспользоваться данным правом повторно. Однако, данная норма законодательства постоянно меняется и учитывается тот расчет, который действовал на момент возникновения права на вычет.

Воспользоваться данным правом вы можете двумя способами:

- Работодатель не будет удерживать с вашей зарплаты подоходный налог, тем самым вы получите более значительную сумму наличными.

- Вам перечислят полностью всю сумму удержанного с вас налога путем возврата из бюджета.

В данной статье речь пойдет о втором варианте имущественного вычета. Если же вы желаете воспользоваться данным правом при покупке квартиры, то вам стоит обратиться в территориальный орган федеральной налоговой службы с заявлением и предоставить определенный пакет документов.

Кому полагается возврат НДФЛ?

- Физическим лицам, работающим по трудовому договору, у которых удерживается подоходный налог в размере 13%.

- Обоим супругам в период брака, так как приобретенное недвижимое имущество считается совместным.

- Пенсионерам, которым данные выплаты производятся из расчета суммы подоходного налога, удержанного в последний год перед их выходом на пенсию.

- Если жилье приобретено у родственника, то велика вероятность отказа в получении данной выплаты в соответствии с пп.2 п.1 ст.220 НК РФ.

Куда необходимо обратиться?

В инспекцию ФНС либо по месту проживания налогоплательщика, либо по месту регистрации недвижимости.

Что входит в пакет обязательных документов?

- Заявление о получении имущественного вычета и на возврат НДФЛ.

- Копия паспорта и свидетельства о рождении детей, на которых производятся .

- Документы, подтверждающие сделку купли-продажи (договор о покупке жилого помещения и прилагающийся к нему и прочее).

- Справка 2-НДФЛ от работодателя и налоговая декларация 3-НДФЛ.

- Все имеющиеся платежные документы, подтверждающие ваши траты на покупку квартиры (квитанции, товарные чеки, приходно-расходные ордера, банковские выписки и прочее).

- При приобретении жилья в кредит – заемные документы (кредитный договор, банковские выписки о погашении задолженности и процентов, копии квитанций о произведенных выплатах и пр.).

- Налоговые органы на местах могут затребовать подтверждающие документы по своему усмотрению.

В случае отсутствия каких-либо бумаг, некорректного составления и заполнения хотя бы одного из необходимых документов в удовлетворении вашего обращения будет отказано или предложено устранить недостатки.

Как составить правильное заявление о возврате НДФЛ при покупке квартиры?

Форма заявления

Бланк установленного образца имеется в каждом отделении ФНС либо вы самостоятельно можете его найти на официальном сайте территориальной налоговой инспекции. Допускается заполнение заявления как в компьютерном варианте, так и в письменном виде от руки.

Какие нужно указать данные

В правом верхнем углу документа указываются:

- полное название органа налоговой инспекции, в который вы обращаетесь, и ФИО его руководителя;

- личные данные вас как налогоплательщика: фамилия, имя, отчество, место регистрации и проживания, ваш ИНН, данные паспорта и телефонные номера, по которым с вами можно связаться;

В тексте:

- вы просите вернуть удержанный у вас НДФЛ;

- указываете период и общую расчетную сумму возврата;

- основание обращения – для получения имущественного вычета;

- точные реквизиты счета, куда вам будет перечислен (номер р/с, название банка, его БИК, КПП и ИНН);

- дата, ваши ФИО и подпись;

Откуда брать сведения для заполнения заявления?

- Данные налоговой инспекции и ФИО руководителя вы можете уточнить непосредственно на месте при обращении либо на сайте территориального органа ФНС.

- Период исчисляется с момента возникновения такового права на возврат – то есть с момента заключения договора и получения свидетельства о праве и по конец года.

- Размер выплаты, на которую вы имеете право, составляет 13% от стоимости приобретенного вами жилья, если цена квартиры не превышает 2 000 000 рублей. Следовательно, максимальная исчисляемая сумма (строительстве) квартиры составляет 260 000 рублей. Когда стоимость квартиры 1 000 000 рублей вы имеете право на возврат 130 000 рублей, а при стоимости 3 000 000 – все же до 260 000 рублей.

- Размер вычета по жилищным, ипотечным и целевым кредитам на покупку жилья производится из расчета фактических выплат по уплате процентов, но не более 3000 000 рублей и в общей сумме возврат налога может составить до 390 000 рублей.

- Возврат НДФЛ не осуществляется с предоставленных на покупку жилья государственных субсидий, средств предприятий, материнского капитала.

- Если размер удержанного у вас подоходного налога за год меньше суммы, которая положена вам к возврату из бюджета, то она подлежит выплате в следующем году и так ежегодно, вплоть до полного погашения. И обращаться в налоговую инспекцию с заявлением вам придется каждый год.

- Сумма возврата рассчитывается в декларации 3-НДФЛ.

Срок подачи

Согласно ст. 78 НК РФ заявление на возврат НДФЛ вы имеете право направить в ФНС не позднее трех лет с момента приобретения жилья. Представить его можно по окончании отчетного года, когда работодатель может сформировать годовую справку о доходах по форме 2-НДФЛ.

Инструкция по заполнению формы декларации 3 НДФЛ

Основной документ, в котором производится расчет суммы подоходного налога к возврату – это декларация по форме 3-НДФЛ. Человеку, ранее не сталкивавшемуся с заполнением подобных бланков и произведением необходимых исчислений, стоит выбрать один из вариантов:

- воспользоваться помощью специалиста;

- самостоятельно изучить порядок заполнения данного бланка, предусмотренный Приложением N 2 к Приказу ФНС России от 24.12.2014 N ММВ-7-11/671;

- найти пошаговую инструкцию по заполнению документа в интернете;

Будьте очень внимательны и перепроверяйте каждую цифру, так как любая ошибка и описка в заполнении бланка является основанием для отказа в выплате.

Срок рассмотрения заявления

Проверка правильности составления представленных вами документов (камеральная проверка) проводится территориальным налоговым органом в срок до 10 дней с момента подачи заявления. Об отказе в получении вычета инспекция должна уведомить заявителя не позже 5 дней. Но в реальной жизни данное уведомление может идти слишком долго или вообще не попасть к адресату. Поэтому в ваших интересах узнавать о результатах в налоговом органе по месту жительства, либо в личном кабинете на сайте предоставления государственных услуг.

В случае положительного рассмотрения заявления о возврате НДФЛ при покупке квартиры денежные средства на сберегательный счет получателя должны поступить в течение одного месяца (ранее сроки были соответственно три месяца и три месяца).

Возврат подоходного налога из бюджета при покупке квартиры хотя и хлопотная процедура, но стоит потраченного на нее времени. При внимательном отношении к документам, вы сможете быстро получить от государства значительную сумму «в подарок».

Трудоспособные граждане нашего государства со всех видов полученной прибыли обязаны платить подоходный налог от всей суммы, причем размер ставки может быть от 9 до 25% , все зависит от полученного дохода. В основном наши граждане уплачивают налог с полученной зарплаты, но нужно платить и за другие виды доходов, например, от сдачи квартиры внаем.

Каждый работодатель раз в месяц отчисляет за своих сотрудников причитающиеся государству налоги, сведения о них содержатся в справке НДФЛ, и любой сотрудник может ее затребовать у сотрудников бухгалтерии.

Что такое налоговый вычет?

Уплаченные ранее налоги можно частично вернуть, согласно Налоговому Кодексу, например, при приобретении жилья по ипотечному кредитованию, за лечение в клинике, обучение детей. Но не все граждане могут воспользоваться помощью государства, а только те, кто уплачивает подоходный налог. Например, люди пенсионного возраста, находящиеся на военной службе, сироты или учащиеся в высших учебных заведениях его не платят, и значит, получить налоговый вычет не могут, и только если они являются резидентами страны.

Ну а остальные граждане имеют право на налоговый вычет, то есть уменьшить налоговую базу для обложения на полученные доходы. В основном граждане платят только 13 % от всей суммы, и именно эти проценты и можно вернуть.

Есть несколько вариантов налогового вычета:

- Стандартный. Его можно получить в том случае, если у налогоплательщика есть несовершеннолетние дети и его доход не превышает установленную сумму.

- Социальный. Его предоставляют при оплате лечебного курса гражданина или если он заплатил за обучение своих детей.

- Имущественный. Этот вид распространяется на сделки с недвижимостью, и в определенных случаях налогоплательщик может и вовсе его не уплачивать, например, если была продана квартира, которой он владел более 5 лет, совсем недавно это срок составлял 3 года.

- Вычет за ценные бумаги могут предоставить, если их владелец понес убытки.

- Профессиональный вычет могут получить авторы каких-либо произведений.

Отсюда можно сделать вывод, что наличные деньги от государства получить нельзя, но можно значительно уменьшить налогооблагаемые доходы.

Особенности предоставления налогового вычета

У налогоплательщика есть законное право на оформление налогового вычета при совершении сделок по продаже имущества, бывшего в собственности не более трехлетнего периода, стоимостью не более 1 млн руб., и имущества владение которым превышает 3 года.

Гражданин может не оформлять имущественный вычет, а вместо этого уменьшить налогооблагаемую базу документально подтвержденных произведенных расходов, которые имели место при получении дохода.

Такое право возникает из возникших расходов на строительство нового жилого дома, погашения процентных ставок по полученным ипотечным кредитам на новое жилье.

Но можно рассчитывать снижение налогового бремени только на сумму, не превышающую 2 млн руб., эта возможность предоставляется только один раз.

Необходимые документы

У налогоплательщика есть право выбора порядка получения налогового вычета: в конце периода или в любое время.

Если выбран первый вариант, то необходимо подать декларацию о полученных доходах за весь налоговый период.

Необходимый список документов:

- Если было строительство нового дома или его приобретение: свидетельство о собственности.

- При покупке квартиры или доли в возводимом здании: договор покупки, акт передачи в эксплуатацию, или другие подтверждающие право документы.

- Всю платежную документацию: чеки за произведенные расходы, выписки с банковского счета о переводе средств от приобретателя жилья продавцу.

Налоговый инспектор будет проверять достоверность предоставленных данных около 30 рабочих дней, считая от дня подачи документов. Будет проведена проверка полученных налогоплательщиком доходов и предоставленного заявления о причитающемся ему вычете и всех платежных документов. На этом основании база налогообложения будет уменьшена на сумму вычета, она перечисляется на расчетный налогоплательщика счет в банке.

Если выбран второй вариант, то опять следует обратиться в налоговую инспекцию по месту проживания, подать заявление на вычет, предоставить те же документы в течение налогового периода, когда совершилось приобретение имущества.

Если решение инспекции будет положительным, то работодателю будет направлено уведомление, что гражданин имеет право на налоговый вычет. Если гражданин имеет доходы в разных организациях, то право определения налогового агента предоставляется ему. Бухгалтерия, получив уведомление, возвращает сотруднику уплаченные ране налоги до тех пор, пока сумма не будет погашена.

Бланк заявления на возврат НДФЛ

Скачать бланк в формате Word-файла (.doc.)

Как заполнить?

Важно знать, что подать заявление можно в срок, не превышающий трех лет со дня уплаты налога по совершенной сделке.

Нет обязательных требований к заполнению, но в нем обязательно должны присутствовать: фамилия, имя, отчество претендента на возврат, фактическое место проживания, дата подачи, номер расчетного счета, куда будут переведены суммы вычета, приложенные официальные документы-основания для получения вычета. Официальные данные о банке, куда будут перечисляться средства, его реквизиты и местонахождение.

Если у налогоплательщика обнаружатся задолженности по уплате налогов, то возврат лишне уплаченных налогов будет осуществляться после их погашения.

Заявление оформляют по истинным данным, ничего не изменяя. Хотя и нет официального требования к заполнению, но нужно обосновать сумму причитающегося вычета.

Например, если вам причитаемся вычет за покупку квартиры, то сумма не может превышать 2 млн руб., даже если она на самом деле стоит дороже. Сумма покупки указывается полностью, например, 3 млн руб., но расчет будет производиться только с 2 по 13-процентной ставке.

Образец

Обратите внимание, что нужно заполнить все реквизиты вашего расчетного банковского счета, причитающаяся сумма вычета будет рассчитываться из данных налоговой декларации, предоставляемой вместе с заявлением. Для исчисления налоговой базы по возврату, из дохода вычитаются уже уплаченные налоги.

Образец заявления на возврат излишне уплаченного НДФЛ

![]()

Не каждый гражданин может точно рассчитать сумму налогообложения, иногда она превышает положенный размер.

Ошибки могут возникнуть по разным причинам, а это приводит к изменению суммы уплаченного налога. Операции по возврату регламентируются НК РФ, и если произошла переплата, то сумма излишек может быть учтена для зачета последующих платежей по налогу, в счет возникших недоимок по штрафам, пени, или возвращена плательщику.

Писать заявление следует в налоговую инспекцию по месту проживания, если инспекция выявила излишки, инспектор должен принять решение в течение 10 рабочих дней. Зачет переплаченных сумм может проводить сама инспекция. Срок подачи заявления ограничен тремя годами после выявления переплаты. А возврат средств должен быть произведен в течение 30 рабочих дней после подачи заявления.

Невозможно возместить подоходный налог без заявления на возврат НДФЛ при покупке квартиры. Рассказываем об этом бланке, разработанном ФНС, а также как его правильно оформить и сдать.

Обязательный документ

Положения Налогового кодекса дают право плательщикам подоходного налога обратиться за имущественным налоговым вычетом:

- к своему работодателю как агенту по НДФЛ;

- в местную налоговую инспекцию, где проживает покупатель жилья.

В последнем случае к собранному пакету документов, подтверждающих фактические затраты и право на вычет при приобретении имущества, необходимо приложить в 2017 году заполненный образец заявления к 3-НДФЛ за покупку квартиры. Делают это по окончании года, в котором состоялась соответствующая сделка с жильем. То есть документ о праве собственности (выписка из ЕГРН) мог быть получен как в 2016 году, так и ранее.

Подать заявление на возврат НДФЛ при покупке квартиры можно вместе с 3-НДФЛ либо после того, как налоговики одобрят право на имущественный вычет через работодателя.

Выглядит заявление на возмещение НДФЛ за 2016 год при покупке квартиры и по иным основаниям следующим образом:

Заметим, что отдельного бланка заявления о неудержании НДФЛ при покупке квартиры не существует. Его заменяет рассматриваемое заявление на возврат и декларация 3-НДФЛ.

На каком бланке

В 2017 году действует форма заявления к 3-НДФЛ при покупке квартиры, которая утверждена приказом Налоговой службы России от 03 марта 2015 года № ММВ-7-8/90 (Приложение № 8). Причем в последний по времени раз она была скорректирована приказом ФНС от 23.08.2016 № ММВ-7-8/454.

Скачать заявление на НДФЛ при покупке квартиры на нашем сайте можно .

Обратите внимание, что этот бланк содержит реквизиты физлица в банке, куда будет возвращен налог. В том числе БИК и корреспондентский счет. Они должны быть обязательно заполнены. Такой вывод следует из разъяснений ФНС от 25.04.2016 № БС-3-11/1859.

Как подать

Налоговый кодекс позволяет подать заявление на возмещение НДФЛ при покупке квартиры разными путями:

- через личный кабинет физлица на официальном сайте ФНС www.nalog.ru;

- почтовым отправлением с описью вложения;

- по Интернету с усиленной квалифицированной подписью;

- лично или с помощью полномочного представителя по доверенности.

На наш взгляд, удобнее всего подавать это заявление через личный кабинет. Необходимо только вбить реквизиты счета, на который будет возвращен НДФЛ. И система сама сформирует заявление.

Важные нюансы

Подать заявление к 3-НДФЛ при покупке квартиры можно в течение любых 3-х лет со дня уплаты налога (п. 7 ст. 78 НК РФ). В любом случае остаток вычета перейдет на будущее.

Как правило, мало кому удается с первого раза целиком возместить положенную по закону сумму НДФЛ (до 2 млн р.). Это значит, что право на вычет переходит на будущие периоды. И чтобы воспользоваться его остатком придется снова сдать в ИФНС декларацию 3-НДФЛ и заявление на возврат НДФЛ при покупке квартиры. А вот заново сдавать документы, подтверждающие право на вычет, не придется. Подобное требование инспекторов – незаконно! (письмо Минфина России от 07.06.2013 № 03-04-05/21309).

Обращаем также ваше внимание, что подать заявление на вычет НДФЛ за покупку квартиры может только сам плательщик. Так, супруга, которая тоже имеет право на вычет в связи с покупкой общего жилья, не может указать в заявлении банковский счет своего мужа для возврата себе части налога.

Если заполняете заявление от руки, то ОКТМО можно не указывать.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Заявление для подачи декларации 3-НДФЛ не является обязательным документом для отчета о доходах перед налоговой. Но если оно оформлено в виде сопроводительного письма с перечнем прилагаемых подтверждающих документов, то в любом случае окажется полезным как для налоговиков при проверке, так и для налогоплательщика в случае утери каких-либо документов.

Сопроводительное письмо к декларации 3-НДФЛ

Декларация 3-НДФЛ сама по себе является заявлением налогоплательщика. Налоговый кодекс не предусматривает дополнительных заявлений при подаче отчета. Но не возбраняется приложить к декларации сопроводительное письмо, которое оформляется в свободной форме. При этом рекомендуется указать:

- наименование инспекции, в которую подается отчет;

- данные заявителя (Ф. И. О., адрес, ИНН);

- период, за который подается декларация;

- реестр подтверждающих доходы или расходы документов;

- дату;

- подпись с расшифровкой.

Такое сопроводительное письмо можно составить при подаче отчета лично, через доверенное лицо или при отправке почтой. При сдаче отчета 3-НДФЛ лично или через представителя следует сделать 2 экземпляра письма и на одном из них получить штамп с отметкой о приеме налоговым органом.

При отправке отчета по почте сопроводительное письмо необходимо включить в почтовую опись, и на ней получить штамп об отправке.

А при сдаче декларации через интернет оформлять сопроводительное письмо необходимости нет. В электронном виде будут зафиксированы все прилагаемые документы.

Что приложить к заявлению для подачи 3-НДФЛ и где скачать его образец

В зависимости от целей подачи 3-НДФЛ перечень документов может отличаться. Если декларация подается для получения социального вычета, то приложения могут быть такими:

- договор на оказание медуслуг (копия);

- контракт на обучение (копия);

- справка медучреждения для налоговиков о стоимости предоставленных услуг (оригинал);

- лицензия медучреждения или учебной организации (копия);

- свидетельство о рождении ребенка, если вычет заявляется по его обучению или лечению (копия);

- иные подтверждающие документы.

В ходе камеральной проверки налоговики вправе запрашивать дополнительные документы, которые следует сопровождать отдельной описью.

Как уже отмечалось выше, сопроводительное письмо оформляется в свободной форме. На нашем сайте вы можете увидеть примерный образец этого документа.

Заявление на возврат налога

Кроме сопроводительного письма к декларации, может оформляться и заявление на возврат налога в связи с правом на вычеты или в связи с излишне удержанным НДФЛ. Такое заявление оформляется после окончания камеральной проверки декларации. Закон не запрещает направить заявление и вместе с отчетом 3-НДФЛ, но есть вероятность, что налоговики попросят его переписать. Связано это в том числе с тем, что срок возврата по заявлению составляет один месяц, а срок для проведения камеральной проверки — 3 месяца. И заявление, датированное датой подачи декларации, налоговая не сможет удовлетворить вовремя.

Почитайте об одном из налоговых вычетов в публикации .

Кроме того, при подаче декларации через личный кабинет налогоплательщика или через портал госуслуг даже технически система не позволит отправить заявление на возврат налога раньше окончания камеральной проверки декларации.

Форма заявления утверждена приказом ФНС РФ «Об утверждении форм документов, используемых налоговыми органами при осуществлении зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, пеней, штрафов» от 14.02.2017 № ММВ-7-8/182@, который вступил в силу 31.03.2017. Несмотря на то что нормами ст. 78 и гл. 23 НК РФ отказ в возврате суммы налога по причине неверной формы документа не предусмотрен, все же лучше подавать заявление по форме, утвержденной налоговиками.

Итоги

Налоговое законодательство не предусматривает специальной формы заявления для подачи декларации 3-НДФЛ, но можно подготовить сопроводительное письмо с перечнем подтверждающих доходы или расходы документов. А если речь идет об отчете, где сообщается о переплате налога, то заявление на возврат НДФЛ желательно заполнять в соответствии с утвержденной ФНС формой.