Оценка денежных потоков компании. Как посчитать денежный поток

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Введение

Метод дисконтированного денежного потока предполагает, что измерителем дисконтируемых прогнозируемых доходов A t от бизнеса, которые рассматривались ранее в качестве основы для определения его рыночной стоимости и осуществляющего этот бизнес предприятия, выступают не прогнозируемые прибыли, а денежные потоки.

Наиболее простое определение денежного потока (Cash Flow) сводится к тому, что денежный поток за конкретный период (год, квартал, месяц) представляет собой не что иное, как сальдо поступлений по бизнесу (со знаком «плюс») и платежей (со знаком «минус»).

Прошлые денежные потоки учитываются просто как такие показатели, которые содержатся в отчете предприятия о движении денежных средств.

Будущие денежные потоки, обеспечиваемые бизнесом, прогнозируется на основе чистых прибылей от бизнеса (валового дохода за минусом операционных издержек, процентов за кредит и налога на прибыль) с корректировкой их таким образом, чтобы максимально отразить вероятное в том или ином будущем периоде сальдо поступлений и платежей.

Главные преимущества оценки бизнеса, в рамках доходного подхода, с опорой на прогноз денежных потоков, а не просто прибылей, заключаются в следующем. Во-первых , будущие прибыли от бизнеса прямо учитывают лишь ожидаемые текущие издержки по производству и продаже продукции, в то время как будущие капиталовложения по поддержанию и расширению производственных или торговых мощностей бизнеса в прогнозе прибылей отражаются только частично - через их текущую амортизацию. Во-вторых, недостаток прибыли (убытка) как показателя в инвестиционных расчетах по оценке бизнеса также объясняется тем, что прибыль, будучи чисто бухгалтерским отчетным показателем, подвержена значительным манипуляциям. Ее объявляемая величина зависит от метода учета стоимости покупных ресурсов в себестоимости проданной продукции (LIFO, FIFO, метод скользящей средней), от метода ускоренной амортизации, от критерия зачисления продукции в реализованную продукцию (по факту поступления средств на ее оплату либо по выполнению обусловленного в договорах на поставку базиса поставки) и др.

Метод LIFO (last-in-first-out) заключается в том, что стоимость покупных ресурсов, взятых из запасов, постоянно пополняемых, но закупаемых в разное время по инфляционно растущим ценам, рассчитывается по наиболее высоким ценам закупки последних поступивших в запасы партий материалов, сырья, полуфабрикатов или комплектующих изделий. В результате себестоимость выпущенной и проданной продукции искусственно (но вполне легально) завышается, а прибыль занижается. Метод FIFO (first-in-first-out) предполагает, напротив, учет стоимости покупных ресурсов в себестоимости проданной продукции (включаемой в затраты по ней в отчете о прибылях и убытках) по низким ценам самых ранних закупок, что уменьшает в отчете о прибылях и убытках издержки и увеличивает объявляемую прибыль. Возможен и метод «скользящей средней», когда в отчете о прибылях и убытках стоимость того или иного покупного товара исчисляется по средней цене его партий, закупленных в разное время, взвешенной на их объемы. Выбор одного из этих трех методов учета стоимости покупных ресурсов в себестоимости проданной продукции осуществляется самим предприятием (в порядке составной части своей системы бухгалтерского учета), применительно к конкретному продукту. При обновлении продукции (даже формальном) ситуация выбора возникает вновь, Выбирая метод LIFO (например, для экономии на налогах на прибыль) или метод FIFO (например, для улучшения публикуемых показателей прибыли и увеличения своей финансовой привлекательности в глазах потенциальных инвесторов накануне размещения новых выпусков акций), предприятие, по сути, может серьезно искажать действительную картину своего финансового состояния через показатель объявляемой прибыли.

Кроме того, не с прибыли «живет» предприятие. Вся реальная жизнь предприятия и реальные деньги инвесторам как результат вложения их инвестиций зависят от движения и наличия у предприятия денежных средств - остатка средств на текущем (расчетном) счете и наличности в кассе.

Рассмотрим отмеченные аспекты, более подробно.

1. Метод д исконтирования денежных потоков

денежный дисконтированный капитал

1.1 Денежные потоки

Денежный поток как термин, на что уже однажды указывалось, является буквальным переводом с английского «cash-flaw». В российской официальной терминологии (согласно уже опоминавшемся Методическим рекомендациям по оценке эффективности инвестиционных проектов и отбору их для финансирования, утвержденным Минфином, Минэкономики, Госстроем и Госкомпромом РФ 31 марта 1994 г.) этот показатель называется «сальдо реальных денег» или просто «реальными деньгами» предприятия. Данный показатель отражает движение денежных средств предприятия и, учитываемый на конец соответствующего финансового периода (в отдельных случаях учет целесообразно вести по состоянию на середину соответствующего периода, что требует уменьшения показателя степени в коэффициенте дисконтирования на 0,5 - см. далее), отражает остаток средств на текущем (расчетном) банковском счете предприятия в совокупности с «кассой» его наличных денежных фондов. Средства на депозитных счетах рассматриваются уже как вложенный в ссудные инвестиции актив, в определенной мере заблокированный (следовательно, недостаточно ликвидный). Сальдо поступлений и платежей, осуществляемых по рыночной стоимости денежных средств платежа, - бартер, векселя и др. - здесь для упрощения не исследуются. .

Применяя метод дисконтированного денежного потока, можно оперировать в расчетах либо так называемым денежным потоком для собственного капитала, либо без долговым денежным потоком.

Денежный поток для собственного капитала (полный денежный поток), работая с которым можно непосредственно оценивать рыночную стоимость собственного капитала предприятия (что и представляет собой рыночную стоимость последнего), отражает в своей структуре планируемый способ финансирования стартовых и последующих инвестиций, обеспечивающих жизненный цикл продукта, (бизнес-линии). Иначе говоря, этот показатель дает возможность определить, сколько и на каких условиях будет привлекаться заемных, для финансирования инвестиционного процесса, средств. Применительно к каждому будущему периоду в нем учитываются ожидаемые прирост долгосрочной задолженности предприятия (приток вновь взятых взаймы кредитных фондов), уменьшение обязательств предприятия (отток средств вследствие планируемого на данный будущий период погашения части основного долга по ранее взятым кредитам), выплата процентов по кредитам в порядке их текущего обслуживания. Коль скоро доля и стоимость заемных средств в финансировании бизнеса (инвестиционного проекта) здесь учтена уже в самом прогнозируемом денежном потоке, дисконтирование ожидаемых денежных потоков, если это «полные денежные потоки», может происходить по ставке дисконта, равной требуемой инвестором (с учетом рисков) доходности вложения только его собственных средств - т. е. по так называемой ставке дисконта для собственного капитала, которая в дальнейшем («по умолчанию») будет называться просто «ставкой дисконта». Без долговой денежный поток не отражает планируемого движения и стоимости кредитных средств, используемых для финансирования инвестиционного процесса. Поэтому если в расчетах оперируют с ним, то тогда (чтобы хотя бы на момент вероятного предложения предприятия к продаже, в статике, отразить долю и стоимость привлеченных в него заемных средств) дисконтирование ожидаемых по инвестиционному проекту (на разных стадиях жизненного цикла бизнеса) денежных потоков должно производиться по ставке, равной средневзвешенной стоимости капитала данного предприятия. При этом получаемая при суммировании дисконтированных без долговых денежных потоков ожидаемая остаточная стоимость предприятия окажется оценкой стоимости всего инвестированного в предприятие, к моменту его перепродажи, капитала. Другими словами, для оценки стоимости его собственного капитала (т. е. рыночной стоимости предприятия как такового) необходимо будет еще вычесть планируемую на рассматриваемый момент долгосрочную (выходящую за пределы финансового периода, служащего размером «шага» во времени в данном анализе) задолженность предприятия.

Денежный поток для [оценки] собственного капитала (полный денежный поток) может прогнозироваться двояким образом:

Непосредственно из анализа сроков, величин и условий платежей и поступлений, предусмотренных заключенными закупочными, сбытовыми, трудовыми, арендными, кредитными и прочими договорами, если срок их действия полностью обеспечивает весь жизненный цикл рассматриваемых бизнес-линии или продукта (что вероятно лишь для достаточно краткосрочных проектов, по которым имеются хотя бы проекты соответствующих контрактов);

На основе оценки потребности в инвестициях и прогноза будущих текущих доходов и расходов предприятия.

Наиболее реалистично, конечно, отталкиваться от ожидаемых прибылей (убытков), не рассчитывая на возможность планировать будущие остатки средств на счете непосредственно из анализа заключаемых договоров. Тогда денежный поток в определенном будущем периоде t (по состоянию на конец его - реже на середину) может быть выражен так:

«Денежный поток в период t» = «Прибыль (убыток) за период t» + «Износ ранее закупленных и созданных основных фондов (амортизационные отчисления за период t)» - «Процентные выплаты в период t по кредитам» - «Налог с прибыли» - «Инвестиции в период t» + «Прирост долгосрочной задолженности за период t» - «Уменьшение долгосрочной задолженности за период t» - «Прирост собственных оборотных фондов в период t».

Заметим, что под приростом собственных оборотных фондов здесь понимается увеличение запасов сырья и материалов, незавершенного производства, а также запаса готовой, но нереализованной или неоплаченной продукции - т. е. всего того, в чем оказались связанными собственные оборотные средства и направленные на их пополнение денежные ресурсы. Обратим также внимание на то, что движение краткосрочной задолженности в приведенной формуле не учитывается, так как считается, что ее оборот «уложился» в оборот средств предприятия, имевший место внутри соответствующего отчетного периода (проценты же за нее оказались учтенными при калькуляции себестоимости продукции). .

Структура формулы полного денежного потока достаточно проста: с минусом в ней обозначены реально уходящие с предприятия средства, с плюсом - поступающие средства. Единственным исключением предстает износ основных фондов (амортизационные отчисления на их износ): появление этого показателя в формуле денежного потока означает лишь то, что, прибавляя его величину к объявляемой бухгалтерской прибыли, мы как бы «восстанавливаем справедливость» и компенсируем то, что в составе уже учтенных при расчете прибыли бухгалтерски отражаемых затрат (себестоимости) фигурировали амортизационные отчисления на износ основных фондов, которые тем не менее не подразумевают реального ухода средств с предприятия (они лишь зачисляются в амортизационный фонд того же предприятия).

Бездолговой денежный поток может быть оценен по аналогичной с приведенной выше формулой - с той разницей, однако, что в ней будут отсутствовать процентные выплаты, прирост и уменьшение долгосрочной задолженности. Решающим элементом денежного потока в любом его виде является ожидаемая прибыль от реализации продукта. В общем виде формула для ее прогноза на период t выглядит так:

где - прибыль от реализации продукта предприятия в период t;

P t - ожидаемая цена реализации продукта в период t;

Q t - планируемое количество продаж продукта предприятия по цене Р в период t; k = 1,..., К - множество покупных ресурсов (включая рабочую силу разной квалификации), необходимых для выпуска продукта (k - номер покупного ресурса, К- их общее количество);

P tk - цена приобретения покупного ресурса с номером к в период t;

Q tk - объем (в натуральном выражении) покупного ресурса с номером k, необходимый для выпуска финального продукта в количестве Q t ;

W t1 - ожидаемые в период t накладные расходы (для однопродуктового венчурного предприятия могут быть нулевыми).

Информация о возможных P t во взаимосвязи с Q t может быть получена из маркетинговых исследований прогнозируемого спроса (его емкости и ценовой эластичности) на осваиваемый продукт. Сведения о вероятных P tk должны быть представлены в результате маркетинговых исследований сегодняшнего и будущего предложения соответствующих покупных ресурсов. Величины же Q tk подлежат оценке из представлений (которыми необходимо обладать менеджерам предприятия) о располагаемой предприятием технологии выпуска продукта (матрица значений Q tk для разных ресурсов и разных последующих периодов использования этой технологии должна быть достаточно точно экспертно-оцениваема - с учетом планируемой по мере освоения выпуска продукта экономии материальных, энергетических и трудовых ресурсов).

Как денежный поток для собственного капитала, так и без долговой денежный поток могут быть, в свою очередь, номинальными (в ценах будущих периодов) или реальными (в ценах базисного периода, т. е. периода, когда составляется соответствующий прогноз).

Прогноз номинальных денежных потоков требует оценки того, как будут по отдельности меняться цены на все покупные для продукта ресурсы и цены на сам осваиваемый продукт. При этом пытаются учесть инфляционные ожидания (ожидаемый темп инфляции), которые, вероятнее всего, будут разными на рынках разных товаров и услуг. Иначе говоря, прогнозируя номинальные денежные потоки, в ожидаемые цены покупных ресурсов и продукта закладывают разные темпы инфляционного роста (что естественно, так как общая инфляция всегда отражает средний по различным товарам и услугам рост цен). Пытаются определить, по каким будущим действительным ценам (включающим в себя как накопленную к моментам планируемых продаж и закупок инфляцию, так и инфляционные ожидания на период после этих моментов) станут осуществляться продажи и закупки. Очевидно, работа с номинальным денежным потоком может обеспечить более высокую точность инвестиционных расчетов - при условии, однако, что оценщик действительно хорошо ориентируется в текущей и ожидаемой конъюнктурах на рынках сбыта осваиваемого продукта и рынках потребных для него покупных ресурсов, опирается на соответствующие представительные маркетинговые исследования данных рынков, представляет себе влияние будущей конкуренции (просчитывает эффект наличия у себя определенных конкурентных преимуществ). Если же он лишь приблизительно ориентируется в указанных конъюнктурах (необходимые маркетинговые исследования не проводились), то использование номинального денежного потока способно внести в инвестиционный расчет еще большую ошибку. .

Тогда метод дисконтированного денежного потока следует реализовывать, прогнозируя по осваиваемой продуктовой линии реальные денежные потоки. Они представляют собой ожидаемые в периоды t сальдо поступлений и платежей по продажам продукта и закупкам ресурсов, которые будут оцениваться в ценах базисного периода (на момент проведения оценки). Это не означает, что цены, закладываемые в прогноз будущих денежных потоков, будут неизменными. Они должны для разных будущих периодов t быть разными, но только в той мере, в какой начальная цена (без включения в ее изменение «резерва» на ожидаемую инфляцию) окажется зависимой от прогнозируемых сдвигов в спросе на продукт или в предложении покупного ресурса.

Собственная, вне зависимости от инфляции, изначально планируемая предприятием ценовая политика (например, в части удержания цены на новый продукт в целях завоевания рынка ниже себестоимости продукта, временно повышенной в период освоения, а затем увеличения, при прочих равных, этой цены и сохранения ее на определенном уровне в течение достаточно долгого времени, при ожидаемом снижении себестоимости продукта по мере накопления опыта его выпуска - так называемая «зонтичная» плановая динамика цены предприятия - пионера нового продукта) также может быть учтена при определении будущих цен реализации продукта, исчисленных в ценах базисного периода.

Уже в связи с выбором типа денежного потока, который будет использоваться при оценке текущей остаточной стоимости продуктовой линии (бизнес-линии) на момент предполагаемой перепродажи предприятия, сразу отметим, что закладываемый в расчет тип денежного потока должен однозначно определить («забегая вперед») тип адекватной применяемому виду денежного потока ставки дисконта, по которой следует дисконтировать прогнозируемые по продукту денежные потоки.

Если работают с номинальным денежным потоком, учитывающим при расчете ожидаемых прибылей цены в их прогнозируемой действительной величине (включая инфляционный рост цен), то и ставка дисконта должна быть номинальной, т. е. включающей в себя средние за срок полезной жизни проекта (осваиваемой продуктовой линии) в расчете на единичный период t инфляционные ожидания.

Если денежные потоки планируют как реальные (в ценах базисного периода), то ставка дисконта также должна быть «очищена» от инфляционных ожиданий.

Используя в инвестиционных расчетах денежный поток для собственного капитала, в качестве ставки дисконта достаточно применять номинальную или реальную (в зависимости от того, какие - номинальные либо реальные - будущие денежные потоки оцениваются) без рисковую ставку процента (на практике - соответствующую ставку по государственным долгосрочным облигациям), которая, согласно приводимым ниже методам, с целью приведения без рисковой ссудной альтернативы инвестирования той же суммы стартовых инвестиций к сопоставимому с обсчитываемым проектом уровню рисков наращивается на величину принятых на рынке премий за риски данного проекта. Эта ставка и называется ставкой дисконта для оценки собственного капитала предприятия i.

По той причине, что размер и стоимость заемных средств, привлекаемых для финансирования инвестиций по проекту, уже учтены в расчете самих прогнозируемых денежных потоков, в ней не принимается во внимание разная стоимость использования собственного и заемного капитала предприятия. Таким образом, если использовать в качестве измерителя ожидаемых с бизнеса доходов A t денежные потоки для собственного капитала, то, согласно методологии доходного подхода, оценочная рыночная стоимость бизнеса Ц окажется равной:

где ДП t - прогнозируемые по бизнесу на будущий год (квартал, месяц) t денежные потоки для собственного капитала;

i - ставка дисконта, учитывающая риски бизнеса и определенная, например, согласно модели оценки капитальных активов или по методу кумулятивного построения ставки дисконта.

Когда предметом оценки выступает предприятие, осуществляющее бизнес, но имеющее, кроме того, избыточные для этого бизнеса активы («нефункционирующие активы», которые, однако, не только не функционируют на момент оценки, но и не нужны для него в будущем, не обусловливают в течение срока n ожидаемые с него денежные потоки, уже включенные в расчет показателя PV ост). to к отраженной выше величине должна быть добавлена их рыночная стоимость НФА*:

Для наиболее общего случая, когда оцениваемое предприятие ведет несколько бизнесов (выпускает несколько видов продукции) с номерами j (j=1, .J) и имеет, кроме того, избыточные для всех них активы, оценочная рыночная стоимость предприятия может быть представлена как сумма рыночных стоимостей его бизнесов плюс рыночная стоимость избыточных для них активов:

Если часть имущества предприятия лишь временно не нужна для ведущихся им бизнесов, то ее нельзя включать в состав показателя НФА*, так как это устранит возможность учитывать при расчете стоимости бизнесов те доходы, на которые полагаются в будущем после начала использования лишь временно не нужных активов. В подобных ситуациях следует попытаться включить в множество бизнес-линий предприятия сдачу временно избыточных активов в аренду (лизинг).

1.2 Определение став ки дисконта для дисконтирования без долговых денежных потоков (метод средневзвешенной стоимости капитала)

В тех случаях, когда по каким-либо причинам невозможно планировать денежные потоки по продуктовой линии с учетом движения заемных средств (конкретный способ финансирования инвестиций, которые намечаются в будущие периоды t, начиная со стартовых инвестиций, еще не проработан, все соответствующие кредитные соглашения не подготовлены, кредиторы лишь только приглашаются профинансировать бизнес (проект) по компенсирующим их риски ставкам), сравнительную стоимость заемного и собственного капитала следует отразить хотя бы в ставке дисконта.

При этом текущая стоимость бизнеса в случае получения такой оценки на основе ожидаемых без долговых денежных потоков предполагает, что:

Из предварительной оценки текущей стоимости ожидаемых без долговых денежных потоков с бизнеса, полученной на основе их дисконтирования по особой (рассматриваемой далее) ставке дисконта, должна быть вычтена сумма задолженности предприятия по кредитам, взятым им еще до момента оценки проекта;

На протяжении срока реализации проекта доля его кредитного финансирования (в том числе за счет новых кредитов) и ставка процентов по кредитам (новым) не меняются по сравнению с моментом оценки проекта - допущение, которое, возможно, фактически окажется слишком грубым.

Согласно методу средневзвешенной стоимости капитала, ставка дисконта для дисконтирования без долговых денежных потоков представляет собой минимально требуемую норму отдачи на единицу (рубль, доллар) смешанного (собственного и заемного) финансирования проекта.

В части собственного финансирования проекта эта минимально требуемая норма отдачи с каждой собственной копейки (цента), рубля (доллара) указанного смешанного финансирования представляет собой восстановление потерянного дохода от неиспользования единицы собственных средств для инвестирования в сопоставимую по рискам альтернативу капиталовложений. .

Иначе говоря, минимально требуемая норма отдачи с доли собственного финансирования единицы стоимости бизнеса равна ставке дисконта для [оценки изменения] собственного капитала инвестора, определенной согласно наиболее адекватному в конкретной ситуации варианту из числа описанных выше. Минимально требуемая норма отдачи с каждой заемной копейки (цента), рубля (доллара) смешанного финансирования бизнеса равна стоимости взятого долга, отраженной ставкой процента по конкретному заключенному предприятием в интересах его бизнеса кредитному соглашению (в случае заключения нескольких кредитных соглашений - средней ставке процента по ним, взвешенной на объем этих кредитных соглашений) за вычетом приходящейся на единицу заемного финансирования экономии на налогообложении прибыли.

В расчетных целях допустимо вместо ставки процента по кредитным соглашениям, уже заключенным в интересах рассматриваемого бизнеса (хотя бы потенциально), использовать ставку процента, ожидаемую по кредитным соглашениям, которые реально заключить в интересах развития бизнеса.

Отмеченная экономия на налогообложении обеспечивается тем, что законодательство позволяет уменьшать налогооблагаемую прибыль на процентные платежи по долгосрочным (сроком более чем на год) кредитам - при условии, что ставка процента по ним не выше ставки рефинансирования Центрального банка РФ более чем на три процентных пункта. Численно, таким образом, ставка дисконта для дисконтирования ожидаемых по бизнесу без долговых денежных потоков (она же - средневзвешенная стоимость капитала) устанавливается следующим образом:

i свк = i x d ck + i x d зк x (1-h), если i kp ? i цб +0,03

i свк = i x d ck +(i цб +0,03) x

d зк х (1-h) +[ i кр - (i цб +0,03)] ,

если i kp ? i цб +0,03) x d зк ,

если i кр > i цб +0,03

где i - ставка дисконта для (оценки изменения) собственного капитала инвестора;

d CK , d 3K - соответственно доли собственного и заемного финансирования рассматриваемого проекта;

i цб - ставка рефинансирования Центрального банка РФ;

h - ставка налогообложения прибыли (с учетом прочих налоговых сборов, взимаемых с прибыли);

i кр - ставка процента по заключенным или намечаемым в течение проекта кредитным соглашениям.

В случае нескольких кредитных соглашений ставка дисконта определяется так:

где I kpj - ставка процента по j-му кредитному соглашению;

j - 1,..., М - номера кредитных соглашений;

V kpj - объемы j-х кредитных соглашений.

По особо долгосрочным бизнесам со сроком полезной жизни порядка 20-25 лет в формуле переменной средневзвешенной стоимости капитала (переменной ставки для дисконтирования без долговых денежных потоков) допустимо предусматривать нестабильность со временем стоимости заемного капитала в виде ставки по будущим кредитам. Если оцениваемая компания широко пользуется зарубежными заимствованиями, переменная ставка i kpt может быть введена в указанную формулу на уровне прогнозируемой и фактической на соответствующий период t ставки LIBOR.

Если в течение срока полезной жизни особо долгосрочных проектов можно выделить два-три длительных периода, в течение которых ставки i и i kpt будут в одном случае существенно разными и в другом случае все же относительно постоянными внутри этих двух-трех периодов, то для указанных периодов может быть рекомендовано оценивать свои переменные ставки дисконта по формуле средневзвешенной стоимости капитала и применять для дисконтирования без долговых денежных потоков по годам, входящим в более поздние (второй-третий) выделенные периоды срока полезной жизни, ставки i свк, которые представляли бы собой средние величины (по нарастающей) из ставки для текущего длительного периода и ставок для предыдущих выделенных длительных периодов срока жизни бизнеса.

Учитывая, что применительно к особо долгосрочным инвестиционным проектам (бизнесам) ставка дисконта, равная средневзвешенной стоимости капитала, может изменяться от одного выбранного длительного периода в рамках срока полезной жизни проекта к другому такому периоду не только вследствие переменности ставки кредита, но и по причине изменения индивидуальной ставки дисконта i для собственного капитала компании (из-за неустойчивости во времени базовой номинальной без рисковой ставки процента, которая, в свою очередь, часто отражается в доходности государственных облигаций), общая формула для переменной средневзвешенной стоимости капитала компании-инвестора приобретает вид:

где T - номер стандартного (равного другим) длительного периода в рамках срока Т полезной жизни особо долговечного проекта;

T=1,..., n/L, L - число указанных стандартных длительных периодов в сроке T;

R t - прогнозируемая средняя доходность государственных облигаций в течение стандартного длительного периода, равного сроку T;

Д - премия за риски проекта (рассматривалась в разделе о ставке дисконта для собственного капитала);

d CKt и d ЗКt - соответственно ожидаемые в периоды T доли собственного и заемного финансирования рассматриваемого бизнеса;

h t - ставка налогообложения прибыли, ожидаемая для стандартного длительного периода t.

Подчеркнем, что при использовании без долговых денежных потоков (ДП БДt), а также средневзвешенной стоимости капитала в качестве ставки для его дисконтирования остаточная стоимость бизнеса, равная прогнозируемой стоимости СК* собственного капитала осуществляющего его предприятия (т. е. его цене Ц), может быть определена (без учета избыточных активов) лишь после того, как из суммы ожидаемых от бизнеса дисконтированных без долговых денежных потоков (представляющей собой в этом случае оценку стоимости всего капитала, инвестированного в предприятие к данному моменту) будет вычтена задолженность (заемный капитал ЗК) осуществляющего бизнес предприятия, которую оно имеет на момент оценки:

2. Метод дисконтированных денежных потоков

Метод дисконтированных денежных потоков (ДДП) более сложен, детален и позволяет оценить объект в случае получения от него нестабильных денежных потоков, моделируя характерные черты их поступления.

Применяется метод ДДП, когда:

Предполагается, что будущие денежные потоки будут существенно отличаться от текущих;

Имеются данные, позволяющие обосновать размер будущих по токов денежных средств от недвижимости;

Потоки доходов и расходов носят сезонный характер;

Оцениваемая недвижимость - крупный многофункциональный коммерческий объект;

Объект недвижимости строится или только что построен и ввод: (или введен в действие).

Метод дисконтированных денежных потоков - наиболее универсальный метод, позволяющий определить настоящую стоимость будущих денежных потоков. Денежные потоки могут произвольно изменяться, неравномерно поступать и отличаться высоким уровнем риска. Это связано со спецификой такого понятия, как недвижимое имущество. Недвижимое имущество приобретается инвестором в основном изопоре деленных выгод в будущем. Инвестор рассматривает объект недвижимости в виде набора будущих преимуществ и оценивает его привлекательность с позиций того, как денежное выражение этих будущих преимуществ соотносится с ценой, по которой объект может быть приобретен.

Метод ДДП позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости.

Алгоритм расчета метода ДДП.

1. Определение прогнозного периода.

Определение прогнозного периода зависит от объема информации, достаточной для долгосрочных прогнозов. Тщательно выполненный прогноз позволяет предсказать характер изменения денежных потоков на более долгий срок.

В международной оценочной практике средняя величина прогноз ного периода 510 лет, для России типичной величиной будет период длительностью 35 лет. Это реальный срок, на который можно сделать обоснованный прогноз.

2. Прогнозирование величин денежных потоков от объекта не движимости для каждого прогнозного года.

Прогнозирование величин денежных потоков, включая реверсию, требует:

· тщательного анализа на основе финансовой отчетности, представляемой заказчиком о доходах и расходах от объекта недвижимости в ретроспективном периоде;

· изучения текущего состояния рынка недвижимости и динамики изменения его основных характеристик;

· прогноз доходов и расходов на основе реконструированного отчета о доходах.

При оценке недвижимости методом ДДП рассчитывается несколько видов дохода от объекта:

1) потенциальный валовой доход;

2) действительный валовой доход;

3) чистый операционный доход;

4) денежный поток до уплаты налогов;

5) денежный поток после уплаты налогов.

Денежный поток после уплаты налогов - это денежный поток до уплаты налогов минус платежи по подоходному налогу владельца недвижимости. На практике российские оценщики вместо денежных потоков дисконтируют доходы:

· ЧОД (указывая, что объект недвижимости принимается как не отягощенный долговыми обязательствами),

· чистый поток наличности за вычетом расходов на эксплуатацию, земельного налога и реконструкцию,

· облагаемую налогом прибыль.

Особенности расчета денежного потока при использовании метода.

· Поимущественный налог (налог на недвижимость), слагающийся из налога на землю и налога на имущество, необходимо вычитать из действительного валового дохода в составе операционных расходов.

· Экономическая и налоговая амортизация не является реальным денежным платежом, поэтому учет амортизации при прогнозировании доходов является излишним.

· Платежи по обслуживанию кредита (выплата процентов и погашение долга) необходимо вычитать из чистого операционного дохода, если оценивается инвестиционная стоимость объекта (для конкретного инвестора). При оценке рыночной стоимости объекта недвижимости вы читать платежи по обслуживанию кредита не надо.

· Предпринимательские расходы владельца недвижимости необходимо вычитать из действительного валового дохода, если они направлены на поддержание необходимых характеристик объекта.

Таким образом:

ДВД = ПВД - Потери от незанятости и при сборе арендной платы + Прочие доходы,

ЧОД = ДВД - ОР - Предпринимательские расходы владельца не движимости, связанные с недвижимостью,

Денежный поток до уплаты налогов = ЧОД - Капиталовложения - Обслуживание кредита + Прирост кредитов.

Денежный поток для недвижимости после уплаты налогов =

Денежный поток до уплаты налогов - Платежи по подоходному налогу владельца недвижимости.

3. Расчет стоимости реверсии.

Реверсия - это остаточная стоимость объекта при прекращении поступлений потока доходов.

Стоимость реверсии можно спрогнозировать с помощью:

1) назначения цены продажи, исходя из анализа текущего состояния рынка, из мониторинга стоимости аналогичных объектов и предположений относительно будущего состояния объекта;

2) принятия допущений относительно изменения стоимости недвижимости за период владения;

3) капитализации дохода за год, следующий за годом окончания прогнозного периода, с использованием самостоятельно рассчитанной ставки капитализации.

4. Определение ставки дисконтирования.

Ставка дисконта - ставка процента, используемая для расчета те кущей стоимости денежной суммы, получаемой или выплачиваемой в будущем.

Ставка дисконтирования отражает взаимосвязь риск - доход, а также различные виды риска, присущие этой недвижимости.

Коэффициент капитализации - это ставка, применяемая для приведения потока доходов к единой сумме стоимости. Однако, на наш взгляд данное определение дает понимание математической сущности данного показателя. С экономической точки зрения, коэффициент капитализации отражает норму доходности инвестора.

Теоретически ставка дисконтирования для объекта недвижимости должна прямо или косвенно учитывать следующие факторы:

· компенсацию за безрисковые, ликвидные инвестиции;

· компенсацию за риск;

· компенсацию за низкую ликвидность;

· компенсацию за инвестиционный менеджмент.

Связь между номинальной и реальной ставками выражается формулами Фишера.

Денежные потоки и ставка дисконтирования должны соответствовать друг другу и одинаково исчисляться. Результаты расчета текущей стоимости будущих денежных потоков в номинальном и реальном исчислениях одинаковы.

В западной практике для расчета ставки дисконтирования применяются следующие методы:

1) метод кумулятивного построения;

2) метод сравнения альтернативных инвестиций;

3) метод выделения;

4) метод мониторинга.

Метод кумулятивного построения основан на предпосылке, что ставка дисконтирования является функцией риска и рассчитывается как сумма всех рисков, присущих каждому конкретному объекту недвижимости.

Ставка дисконтирования = Безрисковая ставка + Премии за риск.

Премия за риск рассчитывается суммированием значений рисков, присущих данному объекту недвижимости.

Метод сравнения альтернативных инвестиций применяется чаще всего при расчете инвестиционной стоимости объекта недвижимости. В качестве ставки дисконтирования может быть взяты:

ь требуемая инвестором доходность (задается инвестором);

ь ожидаемая доходность альтернативных проектов и финансовых инструментов, доступных инвестору.

Метод выделения - ставка дисконтирования, как ставка сложного процента, рассчитывается на основе данных о совершенных сделках с аналогичными объектами на рынке недвижимости. Этот метод достаточно трудоемок. Механизм расчета заключается в реконструкции пред положений о величине будущих доходов и последующем сопоставлении будущих денежных потоков с начальными инвестициями (ценой покупки). При этом расчет будет варьироваться в зависимости от объема исходной информации и размера оцениваемых прав.

Ставка дисконтирования (в отличие от коэффициента капитализации) прямо из данных о продаже выделена быть не может, так как ее нельзя рассчитать без выявления ожиданий покупателя относительно будущих денежных потоков.

Наилучший вариант расчета ставки дисконтирования методом выделения - интервьюирование покупателя (инвестора) и выяснение, какая ставка была использована при определении цены продажи, как строился прогноз будущих денежных потоков. Если оценщиком полностью получена интересующая его информация, то он может рассчитать внутреннюю норму прибыли (конечную отдачу) аналогичного объекта. На полученную величину он будет ориентироваться при определении ставки дисконтирования.

Хотя каждый объект недвижимости и уникален, но при определенных допущениях можно получить значения ставки дисконтирования методом выделения, которые будут соответствовать общей точности прогноза будущих периодов. Однако необходимо учитывать, что в качестве аналогичных должны подбираться сделки купли-продажи таких сопоставимых объектов, существующее использование которых является наилучшим и наиболее эффективным.

Обычный алгоритм расчета ставки дисконтирования по методу выделения следующий:

ь моделирование для каждого объекта аналога в течение определенного периода времени по сценарию наилучшего и наиболее эффективного использования потоков доходов и расходов;

ь расчет ставки доходности инвестиций по объекту;

ь полученные результаты обработать любым приемлемым статистическим или экспертным способом с целью приведения характеристик анализа к оцениваемому объекту.

ь метод мониторинга основан на регулярном мониторинге рынка, отслеживании по данным сделок основных экономических показателей инвестиций в недвижимость. Подобную информацию необходимо обобщать по различным сегментам рынка и регулярно публиковать. Такие данные служат ориентиром для оценщика, позволяют проводить качественное сравнение полученных расчетных показателей со среднерыночными, проверяя обоснованность различного рода допущений.

Если необходимо учесть влияние риска на величину дохода, в ставку дисконта при оценке единичных объектов недвижимости следует вносить поправки. Если доход образуется из двух основных источников (например, из базовой ренты и процентных надбавок), один из которых (базовая рента) можно считать гарантированным и надежным, то к нему применяется одна ставка дохода, а другой источник дисконтируется по повышенной ставке (так, размер процентных надбавок зависит от объема оборота арендатора и является величиной неопределенной). Данный прием позволяет учесть разную степень риска при получении дохода от одного объекта недвижимости. По аналогии можно учитывать и различные степени риска получения дохода от объекта недвижимости по годам.

Российские оценщики ставку дисконта чаще всего рассчитывают методом кумулятивного построения (формула). Это объясняется наибольшей простотой расчета ставки дисконта по методу кумулятивного построения в текущих условиях рынка недвижимости.

5. Расчет стоимости объекта недвижимости методом ДДП

Расчет стоимости объекта недвижимости методом ДДП производится по формуле:

Стоимость реверсии, должна быть продисконтирована (по фактору последнего прогнозного года) и прибавлена к сумме текущих стоимостей денежных потоков.

Таким образом, стоимость объекта недвижимости равна сумме те кущей стоимости прогнозируемых денежных потоков и текущей стоимости остаточной стоимости (реверсии).

Заключение

Рыночная оценка бизнеса во многом зависит от того, каковы его перспективы. При определении рыночной стоимости бизнеса учитывается только та часть капитала, которая может приносить доходы в той или иной форме в будущем. При этом очень важно, на каком этапе развития бизнеса собственник начнет получать данные доходы и с каким риском это сопряжено. Все эти факторы, влияющие на оценку бизнеса, позволяет учесть метод дисконтированных денежных потоков.

Определение стоимости бизнеса методом дисконтирования денежных потоков основано на предположении о том, что потенциальный инвестор не заплатит за данный бизнес сумму, большую, чем текущая стоимость будущих доходов от этого бизнеса. Собственник не продаст свой бизнес по цене ниже текущей стоимости прогнозируемых будущих доходов. В результате взаимодействия стороны придут к соглашению о рыночной цене, равной текущей стоимости будущих доходов.

Данный метод оценки считается наиболее приемлемым с точки зрения инвестиционных мотивов, поскольку любой инвестор, вкладывающий деньги в действующее предприятие, в конечном счете, покупает не набор активов, состоящий из зданий, сооружений, машин, оборудования, нематериальных ценностей и т.д., а поток будущих доходов, позволяющий ему окупить вложенные средства, получить прибыль и повысить свое благосостояние. С этой точки зрения все предприятия, к каким бы отраслям экономики они ни принадлежали, производят всего один вид товарной продукции - деньги.

Метод дисконтирования денежных потоков может быть использован для оценки любого действующего предприятия. Тем не менее, существуют ситуации, когда он объективно дает наиболее точный результат рыночной стоимости предприятия.

Применение данного метода наиболее обосновано для оценки предприятий, имеющих определенную историю хозяйственной деятельности (желательно прибыльной) и находящихся на стадии роста или стабильного экономического развития. Данный метод в меньшей степени применим к оценке предприятий, терпящих систематические убытки (хотя и отрицательная величина стоимости бизнеса может быть фактом для принятия управленческих решений). Следует соблюдать разумную осторожность в применении этого метода для оценки новых предприятий, пусть даже и многообещающих. Отсутствие ретроспективы прибылей затрудняет объективное прогнозирование будущих денежных потоков бизнеса.

Список используемой литературы

1. «Эксперт», № 36, 1999 г, №16, 2003 г.

2. Портал для специалистов в области оценки - Режим доступа: http:// profiocenka.ru

3. Бочаров В.В. «Финансовый менеджмент. - СПб.: Питер, 2007.

4. Савчук В. П. Управление финансами предприятия. - М. : БИНОМ Лаборатория знаний, 2003. - 480 с.

5. Ковалев В. В. Введение в финансовый менеджмент. - М. : Финансы и статистика, 2003. - 768 с.

6. Блохина В. Г. Инвестиционный анализ. - Ростов н/Д: Феникс, 2004. - 320 с.

7. Бригхэм Ю., Эрхардт М. Финансовый менеджмент. - 10-е изд.: пер. с англ. - СПб. : Питер, 2005. - 960 с.

8. Валдайцев С.В. Оценка бизнеса. Учебное пособие, М.: Проспект, 2004.

9. Ковалев В. В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. - М. : Финансы и статистика, 1995. - 432 с.

10. Щербаков В. А., Щербакова Н. А. «Оценка стоимости предприятия (бизнеса)» - М.: Омега-Л, 2006.

11. Сычева Г.И., Колбачев Е.Б., Сычев В.А. Оценка стоимости предприятия (бизнеса). Ростов н/Д: Феникс, 2004.

Размещено на Allbest.ru

...Подобные документы

Понятие модели дисконтированных денежных потоков, ее основные достоинства и недостатки. Стоимостная характеристика, время, элементы денежного потока, ставка как параметры модели. Этапы оценки предприятия методом дисконтирования денежных потоков.

реферат , добавлен 02.01.2012

Исследование моделей и видов денежных потоков. Анализ факторов, влияющих на формирование денежных потоков предприятия. Расчет текущей стоимости четырехлетнего денежного потока от сдачи в аренду офисного помещения. Дисконтированный поток денежных средств.

контрольная работа , добавлен 11.10.2013

Теоретическое положение моделирования денежных потоков в инвестиционном проектировании, понятие, сущность и виды инвестиций и инвестиционного проекта. Исследование денежных потоков, анализ ликвидности, платёжеспособности и финансового состояния.

курсовая работа , добавлен 25.10.2011

Классификация денежных потоков, задачи анализа и этапы управления. Методика и информационное обеспечение анализа и оптимизации денежных потоков. Анализ денежных потоков на примере ООО "Дженсен Ритейл". Выводы по состоянию движения денежных средств.

дипломная работа , добавлен 25.08.2011

Необходимость, цель и задачи анализа денежных потоков. Оценка движения денежных средств. Показатели денежных потоков предприятия. Возможности прямого и косвенного методов анализа. Содержание и основные направления использования коэффициентного метода.

курсовая работа , добавлен 10.11.2009

Методы составления отчета о движении денежных средств предприятия. Показатели денежных потоков и факторы, определяющие их величину. Анализ структуры денежного потока НПО "Центр". Оценка платежеспособности предприятия на основе изучения денежных потоков.

курсовая работа , добавлен 25.11.2011

Понятие и классификация денежных потоков предприятия, их разновидности и методика расчета. Анализ денежных потоков и использование его результатов в финансовом планировании предприятия. Пути улучшения использования денежных потоков в ООО "Мико".

курсовая работа , добавлен 05.12.2012

Понятие и классификация денежных потоков, методические основы анализа их движения. Экономическая характеристика предприятия ОАО "Ратон". Анализ движения денежных потоков на основе прямого и косвенного методов. Пути оптимизации денежных потоков.

курсовая работа , добавлен 18.10.2011

Понятие и сущность денежных потоков. Методы управления и планирования денежных потоков организации. Определение оптимального уровня денежных средств. Виды денежных авуаров, формируемых в составе оборотных активов. Этапы управления денежными активами.

дипломная работа , добавлен 13.01.2015

Источники информации, методика анализа денежных потоков организации. Финансово-экономическая характеристика потоков ОАО "Пинский мясокомбинат". Анализ сбалансированности, эффективности использования денежных потоков. Анализ платежеспособности организации.

Для оценки денежных потоков используется ряд простых коэффициентов и специализированные комплексные показатели, к числу которых относят следующие.

- 1. Моментные и интервальные мультипликаторы, отражающие финансовые результаты деятельности предприятия и определяемые как отношение цены акции предприятия к ряду конечных показателей результатов деятельности в конкретный момент времени или за период. К числу моментных индикаторов можно отнести, например:

- соотношение цены и валового дохода;

- соотношение цены и прибыли до налогообложения;

- соотношение цены и чистой прибыли;

- соотношение цены и балансовой стоимости собственного капитала.

В качестве интервальных мультипликаторов используются, например:

- соотношение цены и выручки;

- соотношение цены и прибыли;

- соотношение цены и денежного потока;

- соотношение цены и дивидендных выплат.

- 2. Показатели рентабельности, например:

- рентабельность активов (ROA) - определяется как отношение чистой прибыли к сумме активов;

- рентабельность инвестиций (ROI) - рассчитывается как отдача (сумма полученного дохода, чистой прибыли) на инвестированный капитал;

- рентабельность акционерного капитала (ROE) - рассчитывается как отношение чистой прибыли к акционерному капиталу предприятия.

- 3. Метод капитализации существует в двух модификациях:

- прямой капитализации, согласно которому стоимость предприятия определяется как отношение чистого годового дохода, который получает предприятие, к ставке капитализации, рассчитанной по собственному капиталу;

- смешанных инвестиций, когда стоимость предприятия определяется как отношение чистого годового дохода, который получает предприятие, к общей ставке капитализации, которая определяется по средневзвешенному значению стоимости собственного и заемного капитала.

- 4. Модели оценки стоимости на основе показателей прибыли, в том

числе с помощью:

- показателя прибыли до выплаты процентов, налогов и амортизационных отчислений - EBITDA , позволяющего определить прибыль предприятия от основной деятельности и сравнить ее с аналогичным показателем других предприятий;

- показателей операционной прибыли до уплаты процентов и налогов - EBIT (Earnings before interest and taxes), чистой операционной прибыли за вычетом скорректированных налогов - NOPLAT (Net operating profit less adjusted tax) и чистой операционной прибыли до процентных расходов - NOPAT (Net operating profit after tax). Возможна следующая схема расчета показателей:

Выручка - Расходы по обычным видам деятельности = EBIT - Tax (Скорректированный налог на прибыль) = NOPLAT.

Используемый в расчете налог на прибыть называют скорректированным, когда имеются различия между финансовой и налоговой отчетностью предприятия. Текущий налог на прибыль в отчете о финансовых результатах и сумма налога на прибыль, исчисленная к уплате в бюджет по налоговой декларации, как правило, имеют разные значения. Показатели NOPLAT и NOPAT связывают с расчетом величины экономической добавленной стоимости EVA (англ. - economic value added). Если при расчете значения NOPLAT данные берутся из налоговой отчетности, то значение налога на прибыль берется из финансовой отчетности.

Для расчета NOPLAT используется значение операционной прибыли EBIT от основной деятельности, скорректированной на сумму налогов, которые предприятие заплатило бы, если бы не имело неоперационных доходов и расходов и заемных источников финансирования. Компания McKinsey & Со предложила следующую методику расчета NOPLAT

EBIT - Налог на прибыль из отчета о прибылях и убытках -- Налоговый щит по процентным платежам (Процентные платежи х Ставка налога) - Налог на неоперационную прибыль +

Изменение размера отсроченных налоговых платежей = NOPLAT.

Показатель NOPAT в случае, когда за основу принимается налоговая отчетность, может рассчитываться по формуле:

NOPAT= EBIT- Tax = EBIT ( 1 - CT),

где CT - ставка налогов, выплачиваемых из операционной прибыли EBIT.

5. Показатель денежных потоков CF (cash flow ) определяет финансовый результат деятельности предприятия и рассчитывается как разница между общей суммой поступления и расходования капитала. При превышении вложений капитала над суммой отдачи величина CF будет отрицательной, в противоположном случае - положительной. В отличие от показателей оценки на основе прибыли, показатель СЕ учитывает инвестиционные вложения сразу - в год их осуществления, а не частями - через амортизацию, как это принято в бухгалтерском учете при исчислении прибыли. Стоимость предприятия определяется из выражения:

Стоимость предприятия = Приведенная стоимость денежных потоков прогнозного периода + Приведенная стоимость денежных

потоков продленного периода.

Метод применяется, когда имеется уверенность в правильном определении величины дисконтированных денежных потоков по годам прогнозного и продленного периода.

- 6. Методики, объединенные в концепцию управления стоимостью VBM (value-based management), согласно которой целевой функцией управления являются денежные потоки и стоимость предприятия. В конце XX в. разработаны показатели, например, MVA, SVA, CVA, CFROI, EVA , позволяющие рассчитать денежные потоки и стоимость

McKinsey & Со, Copeland, Koller, Murrin. Valuation. 3 редакция, с. 163. Модель экономической прибыли. См. http://fmexp.com.ua/ru/models/eva, 2010.

предприятия при использовании в качестве информационной базы

финансовой отчетности предприятия:

- с использованием показателей денежных потоков, например FCF {free cash flow - свободный поток денежных средств), ECF {equity cash flow - денежные потоки для акционеров). Эта группа показателей оперирует понятиями дисконтированных денежных потоков. При этом ставка дисконтирования рассчитывается для показателя ECF по модели САРМ, а для расчета показателя FCF нередко принимается равной величине средневзвешенной цены капитала WACC. В результате расчета показателя FCF фиксируется поток наличных денежных средств, доступный акционерам и кредиторам компании, а показателя ECF - поток наличных денежных средств, доступный акционерам после погашения долговых обязательств;

- с использованием показателей NPV (англ, net present value - чистая приведенная стоимость) и АРУ (англ, adjusted present value - скорректированная приведенная стоимость). Эта группа показателей применяется, например, в том случае, когда предприятие может быть представлено в виде совокупности частей, каждая из которых может оцениваться как самостоятельный инвестиционный проект. При наличии разовых или распределенных во времени инвестиций предприятие использует показатель NPV. Показатель NPV представляет собой чистый денежный поток, определяемый как разница между притоком и оттоком денежных средств, приведенный к текущему моменту времени. Он характеризует величину денежных средств, которую может получить инвестор после того, как поступления окупят инвестиции и платежи. Отличие в расчете показателя АРУ от расчета показателя NPV состоит в использовании эффекта «налоговой защиты»;

- на базе совмещения доходов и расходов - модель ЕВО {Edwards - Bell - Ohlson valuation model). В этом случае используются преимущества затратного и доходного подходов. Стоимость предприятия рассчитывается с помощью текущей стоимости ее чистых активов и дисконтированного потока, определяемого как отклонение величины прибыли от ее среднего значения по отрасли;

- на основе концепции остаточного дохода с использованием показателей ЕУА (англ, economic value added - экономическая добавленная стоимость), МУА (англ, market value added - рыночная добавленная стоимость) и СУА (англ, cash value added - добавленная стоимость остаточного денежного потока).

Рассмотрим отдельные показатели оценки.

- 1. Показатель рыночной добавленной стоимости MVA позволяет оценивать объект на основе рыночной капитализации и рыночной стоимости долга. Он показывает дисконтированную стоимость текущих и будущих денежных потоков. Показатель MVA рассчитывается как разница между рыночной ценой капитала и суммой привлеченного предприятием капитала в виде инвестиций. Чем выше значение этого показателя, тем выше оценивается деятельность предприятия. Недостаток показателя состоит в том, что он не учитывает промежуточную прибыль акционеров и альтернативную стоимость инвестированного капитала.

- 2. Показатель SVA (англ. - shareholder value added) называют показателем расчета стоимости на основе «акционерной» добавленной стоимости. Он рассчитывается как разница между стоимостью акционерного капитала до и после проведения операции. При расчете этого показателя считается, что добавленная стоимость для акционеров создается в случае, когда величина рентабельности инвестиционного капитала ROIC больше средневзвешенной стоимости привлеченного капитала WACC. Это будет продолжаться только в течение периода, когда предприятие активно использует свои конкурентные преимущества. Как только конкуренция в данной сфере возрастет, ROIC снижается, разрыв между ROIC и WACC станет незначительным и прекращается создание «акционерной» добавленной стоимости.

Существует и другое определение SVA - это приращение между расчетной и балансовой стоимостью акционерного капитала. Недостатком метода является сложность предсказания денежных потоков. Выражение для расчета стоимости имеет вид:

Стоимость предприятия = Рыночная стоимость инвестированного капитала на начало периода + Сумма SVA прогнозного периода +

Рыночная стоимость активов непроводимой деятельности.

- 3. Показатель совокупной акционерной доходности TSR (англ. - total shareholders return) характеризует общий эффект инвестиционного дохода акционеров в форме дивидендов, приращения или уменьшения денежных потоков предприятия за счет роста или снижения курса акций за определенный период. Он определяет доход за период владения акциями предприятия и рассчитывается как отношение разницы в цене акций предприятия на конец и начало анализируемого периода к цене акций на начало периода. Недостаток данного показателя состоит в том, что он не позволяет учитывать риск, связанный с инвестициями, который рассчитывается в относительном виде и определяет процент возврата на вложенный капитал, а не саму возвращаемую сумму, и др.

- 4. Показатель денежного потока определяется по отдаче на инвестированный капитал CFROI (англ. - cash flow return on investment) как отношение скорректированного притока денежных средств в текущих ценах к скорректированному оттоку денежных средств в текущих ценах. Преимущество показателя состоит в том, что он скорректирован на величину инфляции, поскольку расчет ведется по показателям, выраженным в текущих ценах. В случае, когда значение показателя больше величины, заданной инвесторами, предприятие генерирует денежные потоки, а если нет - то стоимость предприятия снижается. Недостаток состоит в том, что получаемый результат представляется в виде относительного показателя, а не в виде суммы стоимости.

- 5. Показатель CVA (англ. - cash value added), иначе называется показателем ЛС/Цангл. - residual cash flow), создан в соответствии с концепцией остаточного дохода и определяется как разница между операционным денежным потоком и произведением средневзвешенной стоимости капитала на уточненную суммарную величину активов. В отличие от показателя CFROI, в этом показателе учитывается величина WACC, а корректировки подобны тем, которые проводятся для расчета показателя EVA.

- 6. Сбалансированная система показателей BSC (англ. - balanced

scorecard) была разработана Д. Нортоном и Р. Капланом. Целью системы BSC является достижение поставленных предприятием целей и учетом для этого финансовых и нефинансовых факторов. В основе системы лежит стремление учесть интересы акционеров, покупателей, кредиторов и других партнеров по бизнесу.

Система BSC возникла как результат необходимости учета в оценке бизнеса нефинансовых показателей и стремления учитывать показатели, не входящие в финансовую отчетность. Целью ее применения является получение ответов на ряд вопросов, в том числе: как оценивают предприятие клиенты, партнеры и органы государственного управления, каковы его конкурентные преимущества, каковы объем и эффективность инновационной деятельности, какова отдача от обучения персонала и внедрения корпоративной политики в социальную жизнь коллектива?

Для эффективного управления бизнесом в этом случае необходимо определить ценности, задачи и стратегию, приемлемую для акционеров, дебиторов и кредиторов, и разработать методы количественной оценки этих интересов. По мере решения этих вопросов система BSC станет важным инструментом управления денежными потоками.

7. Показатель экономической добавленной стоимости EVA (англ. - economic value added) используется, когда затруднительно определить денежные потоки предприятия на перспективу. В основу положен

метод остаточного дохода, разработанный А. Маршаллом. Стоимость предприятия на основе показателя EVA в общем виде может быть рассчитана по формуле :

Стоимость предприятия = Инвестированный капитал +

Приведенная стоимость EVA прогнозного периода +

Приведенная стоимость EVA продленного периода.

Показатель экономической прибыли EVA рассчитывается с использованием информации об инвестиционных проектах и данных финансовой отчетности как разница между прибылью после уплаты налога, но до уплаты процентов по заемным средствам и расходам (стоимостью) по привлечению капитала. Показатель EVA разработан в США в 1990-е годы компанией Stern Stewart & Со, он позволяет сравнить, сколько зарабатывает данное предприятие в сравнении с альтернативными проектами. Стоимость предприятия равна сумме инвестированного капитала, а также дисконтированных значений показателя EVA текущих и будущих инвестиций и рассчитывается по формуле:

EVA = NOPAT- ШСС х /С,

где тСС - средневзвешенная стоимость капитала; 1C - стоимостная оценка капитала (сумма инвестированного или привлеченного капитала).

Применение показателя EVA предусматривает внесение ряда корректировок в значения статей финансовой отчетности для расчета NOPAT и /С, описанных Stewart G. Bennett .

Положительное значение EVA свидетельствует, как правило, о росте стоимости предприятия, а отрицательное - о ее снижении. Система управления, разработанная на основе показателя EVA , называется EVA-based management и определяет необходимость:

- количественного измерения эффективности деятельности работников и менеджеров с последующим переходом на оценку с помощью агрегированных показателей;

- выработки обобщенных критериев эффективного размещения и управления капиталом предприятия;

- создания стимулов и мотивации труда, системы премирования и оплаты труда и их математическое описание;

- разработки показателей оценки корпоративной культуры и др.

Показатель EVA может использоваться для оценки предприятия в целом и для оценки его отдельных объектов.

- Леднев Е.Е. BSC и EVA® - конкуренты или союзники? - http://www.cfm. ru/management/controlling/bsc-eva. shtml 16.04.2002

- Bennett G. Stewart. The Quest for Value. New York: Harper Business School Press, 1991; Коупленд T., Коллер T., Муррин Дж. Стоимость компаний: оценка и управление. Пер. с англ. М.: ЗАО «Олимп-Бизнес», 2005.

- Чем плох отчет о прибылях и убытках

- Как бюджет денежных потоков помогает Генеральному Директору

- Что включает бюджет денежных потоков

- На каких данных должны основываться бюджеты на краткосрочные и долгосрочные периоды

- Как спрогнозировать поступление и расходование денежных средств

Финансово-хозяйственную деятельность компании можно выразить через денежный поток, которые включает доходы и расходы. Выбор решения, касающегося инвестирования денежных средств, - важнейшая стадия работы каждой фирмы. Чтобы успешно использовать привлечённые средства и извлечь наибольшую прибыль на инвестированный капитал, следует тщательно проанализировать будущие денежные потоки, касающиеся реализации совершаемых операций, согласованных прогнозов и проектов.

Считается, что самую полную оценку эффективности работы компании дает отчет о прибылях и убытках. Однако потребностям руководителя предприятия он не отвечает: ведь этот отчет составляют по принципу начисления – расходы в нем фиксируются лишь после списания в , а не тогда, когда их нужно осуществлять. А значит, даже идеально подготовленный отчет отразит не те платежи, которые компания совершила или намерена совершить, а условные экономические результаты. Чтобы у вас перед глазами была ясная картина финансовой деятельности организации, вам нужна отчетность:

- демонстрирующая, насколько предприятие обеспечено денежными средствами в любой момент времени;

- свободная от всякого влияния законодательных и учетных требований (то есть предназначенная только для главы предприятия);

- охватывающая по возможности все аспекты работы компании.

Лучше всего этим условиям соответствует бюджет денежных потоков (или cash flow).

Бюджет денежных потоков – это таблица, отражающая поступления и расходования денежных средств компании. Составить ее можно на любой период – от нескольких недель до нескольких лет. Есть два распространенных метода подготовки этого документа: прямой и косвенный. При использовании прямого метода операционные денежные потоки распределяются по статьям доходов и расходов (например, поступления от продаж, зарплата, налоги). Косвенный метод предполагает, что операционные потоки определяются на основании чистой прибыли с поправкой на амортизацию и изменения оборотного капитала.

Использовать косвенный метод в ряде случаев проще, однако бюджет, составленный с его использованием, неудобен для анализа. Поэтому денежный поток почти всегда рассчитывают прямым методом.

- Оптимизация структуры капитала организации: как не потерять равновесие

Что дает управление денежными потоками

Успешное управление денежными потоками предприятия:

- должно обеспечивать соблюдение финансового баланса компании на каждой стадии её развития. Темпы роста и финансовая стабильность в первую очередь зависят от того, в какой степени варианты потоков денежных средств оказываются синхронизированными по своим объёмам и по времени. Высокая степень подобной синхронизации позволяет обеспечить значительное ускорение выполнения стратегических задач развития компании;

- помогает уменьшить потребность фирмы в кредитных ресурсах. За счёт активного управления финансовыми потоками получается добиться более оптимального и экономного расходования своих денежных средств, уменьшить зависимость компании от привлечения кредитных ресурсов;

- помогает сократить уровень риска возникновения неплатёжеспособности.

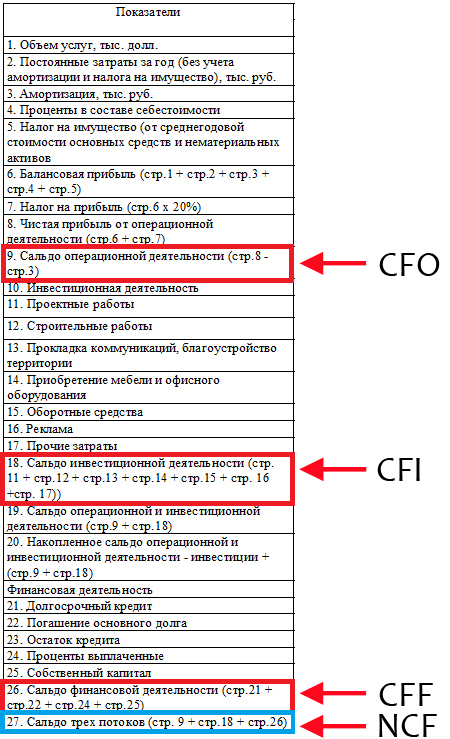

Виды денежных потоков

Главные денежные потоки предприятия обычно группируют по 8 главным признакам:

По масштабам обслуживания хозяйственного процесса:

- по компании в общем;

- по каждому отдельному обособленному подразделению;

- по различным экономическим операциям.

По видам хозяйственной деятельности:

- операционные денежные потоки (производство, основная деятельность);

- инвестиционные;

- финансовые.

По направлению движения денежных средств:

- поступление денег считается положительным потоком денег;

- расход денег выступает отрицательным потоком денег.

По методу исчисления объемов:

- валовой денежный поток – все денежные потоки в своей совокупности;

- чистый денежный поток (ЧДП) представляет собой разницу между доходными и расходными финансовыми потоками в изучаемом периоде. Выступает ключевым результатом функционирования компании, в значительной степени определяет финансовый баланс и темпы увеличения рыночной цены компании.

По уровню достаточности:

- избыточный – денежный поток, во время которого величина поступлений денег намного больше фактической потребности компании в целевом их использовании;

- дефицитный – денежный поток, во время которого доходные поступления намного меньше фактических потребностей компании в целевом их использовании.

По методу оценки во времени:

- настоящий;

- будущий.

По непрерывности формирования в рассматриваемом периоде:

- дискретный денежный поток – доход или расход, обусловленный проведением разовых экономических сделок компании в изучаемом периоде времени;

- регулярный – доходное поступление или расходное использование денег по различным экономическим операциям, совершаемым на изучаемом временном отрезке непрерывно по обособленным временным промежуткам такого периода.

По стабильности временных интервалов:

- с одинаковыми временными промежутками в пределах изучаемого периода – аннуитет (начисленные на одну и ту же дату проценты по кредитным обязательствам);

- с различающимися временными промежутками в пределах изучаемого периода (выплаты по лизингу).

Величина денежных потоков: как рассчитать

Суммарный денежный поток компании определяется по формуле ЧДП = ЧДП (ОПД) + ЧДП (ИНД) + ЧДП (ФД), где

- ЧДП (ОПД) - чистый денежный поток, относящийся к операционному направлению;

- ЧДП (ИНД) - величина ЧДП, относящегося к инвестиционному направлению;

- ЧДП (ФД) - величина ЧДП, относящегося к финансовому направлению.

В связи с тем, что главная деятельность компании – основной источник прибыли, понятно, что главным источником поступления денег выступает ЧДП (ОПД).

Инвестиционная деятельность обычно обусловлена главным образом непродолжительным оттоком финансовых ресурсов, нужных для покупки техники, ноу-хау и т.д. Вместе с тем по этому виду деятельности бывает и приток денег в виде получения дивидендов и процентов от долгосрочных ценных бумаг и т.п.

Чтобы провести анализ, произведём расчет денежного потока по инвестиционному направлению по формуле ЧДП(ИНД) = В(ОС) + В(НМАК) + В(ДФВ) + В(АКВ) + ДВДП - ОСПР + + ДНКС - НМАКП - ДФАП - АКВП, где

- В (ОС) - выручка от основных средств;

- В (НМАК) - поступления от продажи нематериальных активов предприятия;

- В (ДФВ) - поступления за продажу долгосрочных финансовых активов предприятия;

- В (АКВ) - доходные поступления, получаемые компанией за реализацию ранее выкупленных акций компании;

- ДВДП - дивидендные и процентные выплаты предприятия;

- ОСПР - совокупная величина приобретенных основных средств;

- АНКС - динамика остатка по незавершенному производству;

- НМАКП - объём покупки нематериальных активов;

- ДФАП - объём покупки долгосрочных финансовых активов;

- АКВП - совокупная величина выкупленных собственных акций компании.

Чистый денежный поток по финансовому направлению деятельности характеризует доходные поступления и использование денежных средств в области внешних задействований.

Чтобы узнать чистый денежный поток, формула используется следующая: ЧДП(ФД) = ПРСК + ДКЗ + ККЗ + БЦФ - ПЛДКР - ПЛККЗ - ДВДВ, где

- ПРСК - дополнительное внешнее финансирование (финансовые поступления от эмиссии акций и иных долевых инструментов, дополнительные инвестиции владельцев компании);

- ДКЗ - суммарный показатель дополнительно привлекаемых долгосрочных кредитных ресурсов;

- ККЗ - суммарный показатель дополнительно привлекаемых краткосрочных кредитных ресурсов;

- БЦФ - совокупные поступления в форме безвозвратного целевого финансирования фирмы;

- ПЛДКР - суммарные выплаты основной части долга по имеющимся долгосрочным кредитным обязательствам;

- ПЛККЗ - суммарные выплаты основной части долга по имеющимся краткосрочным кредитным обязательствам;

- ДВДВ - дивиденды для акционеров фирмы.

Зачем нужна оценка денежных потоков

Первостепенной задачей детального анализа потоков денег считается нахождение источников возникновения излишка (недостатка) финансовых ресурсов, определение их источников и способов расходования.

По результатам изучения потоков денежных средств можно получить ответы на такие важные вопросы:

- Какой объём, какие источники поступления денег и какие главные направления их использования?

- Может ли компания во время осуществления своей операционной деятельности добиться ситуации, когда доходный денежный поток превышает расходный, и в какой степени считается стабильным такое превышение?

- Может ли компания расплачиваться по имеющимся у нее текущим обязательствам?

- Хватит ли полученной компанией прибыли, чтобы удовлетворить сложившуюся у неё денежную потребность?

- Хватит ли компании её денежных резервов для инвестиционной активности?

- Чем можно объяснить разницу между размером прибыли компании и объёмом денег?

Анализ денежных потоков

Платёжеспособность и ликвидность фирмы нередко соответствуют настоящему финансовому обороту компании. В связи с этим для оценки финансового состояния фирмы требуется проанализировать движение денежных потоков, что совершается на основании отчётов, для составления которых используют прямой либо косвенный метод.

1. Косвенный метод подготовки отчёта о движении денег. В отчёте, основанном на такой методике, удаётся сконцентрировать данные о денежных средствах компании, отразить критерии, имеющиеся в смете доходов и расходов и оказывающиеся у неё после оплаты необходимых факторов производства для начала нового воспроизводственного цикла. Сведения о притоке финансовых ресурсов заимствуются из баланса, отчёта о финансовых результатах. Лишь отдельные показатели денежного потока рассчитываются по сведениям о фактическом объёме:

- Амортизация.

- Доходные поступления от продажи части своих акций и облигаций.

- Начисление и выплата дивидендов.

- Получение кредитных ресурсов и погашение соответствующих обязательств.

- Капиталовложения в объекты основных средств.

- Нематериальные активы.

- Финансовые вложения временно свободных денег.

- Рост запасов оборотных средств.

- Реализация основных средств, нематериальных активов и ценных бумаг.

Основным преимуществом методики считается то, что она помогает выявить наличие взаимной зависимости финансового результата от динамики величины финансовых ресурсов. В ходе осуществления корректировки чистой прибыли (либо чистого убытка) удаётся определить фактическое поступление (расходование) денег.

2. Прямой метод подготовки отчёта о движении денег. Эта методика предусматривает сопоставление абсолютных величин доходных поступлений и использование финансовых ресурсов. Например, доходные поступления от клиентов будут отражаться в величинах, оказавшихся в кассе, на различных банковских счетах, также как и деньги, направленные своим бизнес-партнерам и работникам фирмы. Преимуществом такого подхода является то, что он помогает дать оценку общей величины доходов и расходов, выяснить статьи, по которым образуются самые существенные денежные потоки компании. При этом такой метод не позволяет выявить взаимосвязь итогового финансового результата и динамики денег на корпоративных счетах.

- Личный капитал: как спасти свои деньги, чтобы не потерять все

Что включает бюджет денежных потоков и откуда брать данные для составления

Дмитрий Рябых, Генеральный Директор группы предприятий «Альт-Инвест», Москва

Бюджет денежных потоков состоит из трех блоков:

- «Операционная деятельность» (здесь отражается все, что связано с текущей деятельностью фирмы);

- «Инвестиционная деятельность» (фиксируются вложения в основные средства и другие долгосрочные инвестиции, доходы от продажи активов);

- «Финансовая деятельность» (учитываются поступления и выплаты, связанные с финансированием, кроме процентов по кредитам, которые традиционно относят к операционным потокам).

Какие выводы можно сделать из данных таблицы? В мае бюджет сбалансирован, а остатки денежных средств увеличиваются, обеспечивая либо запас ликвидности, либо средства для оплаты ожидаемых расходов. Также эта таблица поможет Вам уяснить общую структуру расходов компании. Однако для принятия серьезных управленческих решений Вам потребуются более подробные сведения. Поэтому стандартную структуру нужно детализировать. Например, поступления от продаж Вы можете отразить с разбивкой по направлениям бизнеса, группам продуктов (услуг) или даже отдельным продуктам. Также следует выделить пять-десять самых весомых статей текущих затрат и постоянно следить за объемами соответствующих расходов. А инвестиции нужно отразить, распределив их либо по видам основных средств, либо по участкам бизнеса или проектам.

Практика показывает, что чем выше детализация отчета, тем чаще возникают проблемы с его анализом. С какого-то момента числа в каждой строке становятся недостаточно стабильными и величина отклонений все растет. Такая модель оказывается статистически недостоверной, и на ее основе нельзя прогнозировать деятельность. Кроме того, слишком детальные модели очень сложно поддерживать в рабочем состоянии; также непросто сопоставлять их данные с показателями бухгалтерской отчетности. То есть работа с этой моделью неудобна, а ее регулярное обновление – дорогое удовольствие.

Бюджет с фактическими данными лучше основывать на управленческой отчетности. Однако не стоит пренебрегать и данными бухгалтерской отчетности – ведь она содержит самые полные и актуальные сведения обо всех операциях компании. Поэтому перед разработкой бюджета денежных потоков нужно определить, насколько точно данные этого документа должны соответствовать информации бухгалтерской отчетности. Можно, например, следовать таким правилам.

- Бюджет cash flow будет опираться на данные бухучета, но точно переносить сюда все сведения бухучета не обязательно. Этот бюджет не должен быть таким детальным, как документ бухучета.

- При обработке бухгалтерских данных нужно стремиться передать экономическую суть финансовых операций, пренебрегая несущественными деталями (например, нюансами, касающимися разнесения затрат).

- Нужно добиваться совпадения итоговых цифр с оборотами на расчетном счете компании. И вот здесь важны даже мелочи: знание деталей позволит контролировать правильность составления бюджета, вовремя обращая внимание на ошибки.

Прогнозирование оборотного капитала. Принцип описания оборотного капитала должен определяться горизонтом планирования, для которого используется бюджет.

- Для краткосрочных прогнозов (несколько недель, один-два месяца) лучше использовать прямое описание платежей, указывая применительно к любым доходам и затратам компании как суммы платежей, так и их графики. Это достигается учетом каждой сделки с описанием ожидаемого графика платежей по контракту и параметров отгрузки или выполнения работ.

- Для долгосрочных прогнозов (например, для построения пятилетнего плана развития организации) график платежей необходимо составлять приблизительно, с учетом ожидаемых параметров оборачиваемости.

- При подготовке годового бюджета можно использовать смешанный подход, когда некоторые статьи прогнозируются полностью (прямой метод), а основная масса платежей рассчитывается на основе оборачиваемости (косвенный метод).

Это главный принцип составления бюджета. Чем на больший срок готовится прогноз, тем меньше он должен опираться на конкретные цифры, предоставляемые финансистами, и тем больше основываться на приблизительных расчетах.

Планирование налоговых платежей. В тех случаях, когда ожидаемые налоги известны (а это бывает при горизонте планирования в один-два месяца или при оценке прошлых результатов), лучше указывать в бюджете их точные суммы. При планировании же налоговых отчислений на более длительный период Вам придется перейти к примерным оценкам сумм платежей, рассчитывая их по приблизительным бухгалтерским показателям. Например, готовясь к открытию нового подразделения, не пытайтесь вычислить точную сумму налогов с зарплаты каждого сотрудника – тем более что их сумма будет меняться в течение года (так как социальные налоги снижаются после достижения накопленной суммы выплат); достаточно использовать эффективную ставку, которая позволит оценить примерную величину платежей. Таким же образом надо поступать, планируя выплаты и по другим налогам.

Что такое дисконтирование денежных потоков

Дисконтируемый денежный поток (англ. Discounted cash flow, DCF) представляет собой приведение стоимости будущих (прогнозируемых) финансовых платежей к текущему моменту времени. Метод дисконтирования денежных потоков базируется на ключевом экономическом законе убывающей стоимости денежных средств, то есть в перспективе деньги потеряют собственную стоимость денежного потока в сравнении с текущей. В связи с этим следует в виде точки отсчёта выбрать текущий момент оценки и в дальнейшем будущие денежные поступления (прибыли/убытки) привести к текущему времени. С этой целью пользуются коэффициентом дисконтирования.

Этот коэффициент рассчитывают, чтобы привести будущий денежный поток к текущей стоимости через умножение коэффициента дисконтирования на потоки платежей. Формула определения коэффициента: Kd=1/(1+r)i, где

- r – ставка дисконтирования;

- i – номер временного периода.

- DCF (Discounted Cash Flow) – дисконтированный денежный поток;

- CFi (Cash Flow) – денежный поток в период времени I;

- r – ставка дисконтирования (норма дохода);

- n – количество временных периодов, по которым появляются денежные потоки.